BEPS Acciones 8-10. Alineamiento de precios de transferencia con la creación de valor

Uno de los temas principales de la Organización para la Cooperación y el Desarrollo Económico (OCDE) en el plan de acción para combatir la evasión fiscal y la transferencia de utilidades (el plan BEPS, por las siglas en inglés de action plan vs. base erosion and profit shifting), tiene que ver con las reglas de precios de transferencia. El objetivo central de dichas reglas es evitar que las operaciones entre partes relacionadas sean distorsionadas en su valor con el consecuente efecto en las bases gravables de las partes relacionadas participantes de la transacción. Con este propósito la OCDE desde los lineamientos de precios de transferencia de 1979, propuso como estándar de asignación de utilidades a las operaciones intercompañía el principio “arm´s length”, (principio de asimilación a empresas independientes), mediante el cual establece que cuando se realice una operación entre partes relacionadas, ésta debe realizarse en los términos que acordarían terceros independientes en operaciones comparables. La omisión en cuanto al seguimiento del principio arm´s length, eventualmente conduciría a los contribuyentes a una corrección en la base gravable (ya sea en el ingreso o en la deducción que se derive de la operación intercompañía).

¿Por qué fue necesario modificar las reglas de precios de transferencia por el plan BEPS?

El principio arm´s length como se ha explicado, requiere que las operaciones intercompañía se asimilen a la dinámica de negociación que habrían seguido terceros independientes en operaciones comparables. Sin embargo, las reglas de precios de transferencia previas a la incorporación del nuevo marco regulatorio de las acciones 8-10, podían conducir a situaciones en las que la asignación de utilidades no estuviera alineada con la actividad económica que las originó. La OCDE señala que el principio arm´s length se ha visto en ocasiones manipulado, al facilitar la asignación contractual de funciones, activos o riesgos, en demérito de la conducta económica real de las partes*

En respuesta, las acciones del plan BEPS buscan limitar las posibilidades de transferencia de utilidades a partir de la reformulación de los lineamientos de precios de transferencia en tres áreas principales: intangibles (acción 8), en cuanto a la incorporación de un nuevo concepto de intangible para efectos de precios de transferencia, la distinción entre la propiedad económica y legal de este tipo de activos y el derecho del o los propietarios sobre los mismos, así como los casos en los que se transfieren intangibles difíciles de valuar; riesgo y capital (acción 9), en consideración a la asignación contractual de riesgos cuando no corresponde a la realidad económica de la transacción intercompañía, así como en los casos en que el rendimiento de entidades financieras no corresponde a su nivel de actividad económica y transacciones de alto riesgo (acción 10) con respecto a los casos en los que se tendrían que recaracterizar transacciones intercompañía, el uso de métodos de precios de transferencia para asignar utilidades sin considerar la actividad económica del grupo, y la neutralización de ciertos pagos de carácter administrativo que no contribuyen a la creación de valor para el receptor y además erosionan la base gravable de los contribuyentes.

Es

importante mencionar que la redefinición de los lineamientos de precios de

transferencia hasta su actual versión 2017, a partir de la adopción de las acciones 8-10

del plan BEPS liberadas en octubre de 2015, es un esfuerzo sin precedentes por

parte de la OCDE para adecuar las reglas de este régimen al contexto económico

y de negocios actual. La OCDE advierte que en caso de que no sea posible

contener la transferencia de utilidades por el uso indebido de las reglas de

precios de transferencia, eventualmente se estarían contemplando medidas

adicionales más allá del actual marco regulatorio en cuanto a la aplicación del

principio arm´s length para contener las prácticas fiscales agresivas de los

contribuyentes.

Las nuevas reglas: una revisión al estándar de aplicación del principio arm´s length (aspectos relevantes)

Una de los objetivos centrales del plan BEPS es garantizar la funcionalidad del estándar arm´s length como parámetro de asignación de utilidades a las operaciones entre partes relacionadas. Para este propósito, se efectúo una revisión sustancial al capítulo I de los lineamientos de precios de transferencia. Las principales adecuaciones fueron las siguientes:

El énfasis del fondo sobre la forma. La identificación de las relaciones comerciales o financieras de la transacción intercompañía

Una de las reformas sustantivas a los lineamientos de precios de transferencia de 2010, consecuencia de la instrumentación de las recomendaciones derivadas del plan BEPS en su acción 9 (riesgo y capital) es la reformulación del estándar de aplicación del principio arm´s length. Los ahora lineamientos de 2017, modifican sustancialmente el apartado D “guía para la aplicación del principio de asimilación a empresas independientes”, para incorporar una sección nueva que enfatiza que la confirmación de la condición arm´s length de las operaciones intercompañía, debe realizarse mediante el análisis de la conducta económica real de las partes en la transacción.

Para

efectos de facilitar el análisis económico de las operaciones intercompañía,

los lineamientos 2017 realizan una serie de adecuaciones al estándar de

análisis de las operaciones, principalmente en cuanto al peso específico de los

términos contractuales en las operaciones intercompañía en los casos en los que

la conducta económica de los participantes se desapegue de los términos que habrían sido aceptados por terceros

independientes, así como en cuanto al proceso de análisis de los riesgos

implicados en la realización de una operación entre partes relacionadas. Aquí

una revisión de los mismos:

El peso de los términos contractuales en el análisis de las operaciones intercompañía

Uno de los procesos previos a la confirmación del valor arm´s length de una operación entre partes relacionadas es el análisis de sus términos contractuales. Al contrario de lo que sucede entre terceros independientes, es posible que entre partes relacionadas no existan los incentivos para reflejar en los términos contractuales, la dinámica de negociación que se habría seguido con terceros. O que habiendo establecido términos arm´s length, en la práctica éstos sean sustituidos por otros distintos.

También puede pasar que la operación intercompañía se tipifique de manera errónea y se asigne una forma contractual incorrecta a la operación. Incluso, que tengan lugar actividades que no se registren a nivel legal o contable en demérito de alguna de las partes contratantes.

Por

lo anterior, y en atención a las recomendaciones del plan BEPS en sus acciones

8-10, la revisión de los términos contractuales que norman a las operaciones

intercompañía y de la consistencia de dichos términos con las características

de la operación, funciones efectuadas, activos utilizados y riesgos asumidos –inclusive no sólo en cuanto a la pertinencia

del riesgo con respecto a la transacción sino también en relación a la

capacidad económica y control de las partes contratantes sobre los riesgos

asumidos- es imprescindible, en el propósito de evitar una potencial

recaracterización de la operación o eventualmente, la desestimación de los

términos contractuales pactados, con el consecuente impacto en la base gravable

de los participantes de la operación.

| Ejemplo (términos contractuales que difieren de la realidad económica de la operación, del numeral 1.44 de los lineamientos de precios de transferencia 2017) La compañía P es la casa matriz de un grupo multinacional ubicado en el país P. La compañía S ubicada en el país S, es una subsidiaria al 100% de la Compañía P y actúa como un agente para los productos de la marca P en el mercado del país S. El contrato de agencia entre la Compañía P y la compañía S no hace referencia alguna sobre actividades adicionales de comercialización en el país S que las partes deban realizar. Del análisis de las características económicamente relevantes de la operación, y en particular de las funciones realizadas, se identifica que la Compañía S lanzó una campaña de medios en país S para posicionar la marca P –actividad distinta a las que realizaría un agente-. Esta campaña representa una inversión significativa para la Compañía S. En función de la evidencia sobre la conducta económica de las partes, puede concluirse que el contrato no refleja en su totalidad el acuerdo entre las partes. En consecuencia, el análisis de precios de transferencia no debería limitarse a los términos contractualmente pactados, sino que debe considerar la conducta de las partes, incluyendo los términos en los que S decidió ejecutar la campaña publicitaria en beneficio de P. |

Riesgos. Efecto en la compensación de los participantes de una transacción intercompañía

De manera previa a la adopción de la acción 9 (riesgo y capital) por parte de los lineamientos de precios de transferencia, el análisis de comparabilidad requería una descripción detallada de las funciones, activos y riesgos asumidos por el contribuyente en la operación analizada[1]. Dicho requerimiento, las más de las veces se asumía de manera únicamente descriptiva y sin considerar la interrelación entre estos factores y el efecto en los resultados de operación y base gravable de los contribuyentes.

Por lo anterior, se modificaron los lineamientos de precios de transferencia para 2017. La primer novedad en este sentido es la definición de riesgo propuesta por los lineamientos: ¨la incertidumbre en la consecución de los objetivos del negocio[2]”, a partir de esta definición se sugiere para el análisis de precios de transferencia: i) la identificación de los riesgos asociados a las actividades del contribuyente, ii) la identificación de la entidad que realiza actividades de control sobre dichos riesgos y iii) la confirmación de la distribución arm´s length de los riesgos, en el entendido de que los riesgos que sean absorbidos por algún participante de la transacción, pero que sin embargo no hayan sido controlados por él, deberán ser reasignados a la parte que ejerce en realidad el control sobre los riesgos, y cuenta con la capacidad financiera para enfrentar su eventual materialización. El siguiente es un extracto del análisis de riesgos propuesto por las acciones 8-10 a las operaciones intercompañía de los contribuyentes:

La revisión al estándar

de análisis de riesgos intercompañía, trae consigo consideraciones varias. Los

lineamientos de precios de transferencia son específicos en señalar que cuando

una entidad que provee financiamiento ejerce control sobre el riesgo financiero

asociado a la función de financiamiento, pero sin que asuma el control de

cualquier otra función, solamente puede esperar como remuneración un retorno

libre de riesgo por el financiamiento otorgado[3]. Lo anterior puede comprometer

la viabilidad por ejemplo de ciertas tesorerías centralizadas, o acuerdos de

contribución de costos para el desarrollo de intangibles, por lo que sin duda,

es necesario que los contribuyentes realicen una revisión del nuevo estándar de

asignación de riesgos para evitar una contingencia en la materia.

| Ejemplo: Identificación de riesgos y confirmación de la condición arm´s length de los mismos. (del numeral 1.84 de los lineamientos de precios de transferencia 2017-). La empresa B fabrica productos para la empresa A. En atención al estándar de análisis de riesgos propuesto por los lineamientos de precios de transferencia, en el paso 1 (identificación de riesgos), se ha detectado que en la transacción existe posibilidad de tener capacidad productiva ociosa así como de interrupción de la cadena de suministro. En el paso 2 (asignación contractual de riesgos) se ha identificado que la Compañía A asume estos riesgos. El paso 3 (análisis funcional) proporciona evidencia de que la Compañía B construyó y equipo su planta conforme a las indicaciones de la Compañía A, y que los productos que manufactura siguen las especificaciones técnicas y diseños proporcionados por ésta, y que los volúmenes de producción también son determinados por la Compañía A, y que la Compañía A gestiona la cadena de proveeduría, incluyendo la adquisición de componentes y materias primas. La compañía A también realiza regularmente el control de calidad de la manufactura. La Compañía B construye la planta, emplea y entrena a personal productivo competente y establece la programación de producción en función de las especificaciones proporcionadas por la compañía A. Aunque la compañía B ha incurrido en costos fijos, no tiene la habilidad para gestionar los riesgos asociados con la recuperación de dichos costos por medio de la distribución de los mismos a las unidades producidas. Aunque la compañía B ha incurrido en costos fijos, no tiene la capacidad de administrar el riesgo asociado con la recuperación de esos costos, ya que la Compañía A determina los volúmenes de producción. La compañía A también determina el costo de los componentes y las materias primas y la seguridad del suministro. La evaluación de la evidencia concluye que la empresa B realiza servicios de fabricación. Los riesgos significativos asociados con la manufactura son controlados por la Compañía A. La Compañía B controla el riesgo asociado a sus servicios de producción. Cada empresa tiene la capacidad financiera para asumir sus riesgos respectivos. |

Recaracterización y no reconocimiento de las transacciones entre partes relacionadas

La premisa principal de los contribuyentes al momento de realizar una transacción intercompañía es considerar la dinámica de negociación que habrían observado terceros independientes. De manera subyacente, la documentación de precios de transferencia, en atención al marco regulatorio BEPS, debe orientarse a demostrar que en efecto, esta dinámica fue considerada, y no solamente si operaciones “comparables” son realizadas por terceros independientes [4]

En

las circunstancias en las que las transacciones hayan asumido una forma

distinta a la que habrían asumido terceros, o simplemente carezcan de

racionalidad económica, la OCDE, con las debidas salvaguardas propone que

dichas transacciones: 1) sean re-estructuradas, para que reflejen la conducta

real de las partes involucradas en la transacción y 2) en el peor de los casos,

simplemente sean desestimadas. Aún y

cuando los lineamientos de precios de transferencia enfatizan que solamente en

casos excepcionales se debería recurrir a la reorganización de las operaciones,

es importante que los contribuyentes consideren estos escenarios, ante la

posibilidad de verse expuestos a un potencial riesgo fiscal.

| Ejemplo: Desestimación de una transacción intercompañía. (del numeral 1.126 de los lineamientos de precios de transferencia 2017) La empresa S1 realiza actividades de manufactura, para la cual mantiene niveles significativos de inventario y una importante inversión en maquinaria y equipo. La empresa y sus activos, están situados en un área propensa a inundaciones cada vez más frecuentes en los últimos años. Las aseguradoras no ofrecen ya servicios en la zona en la que se encuentra la planta de la empresa S1, debido a la exposición que tienen dado el riesgo de inundación. La empresa S2, una empresa asociada, asegura a la empresa S1, para lo que establece como contraprestación una prima del 80% del valor de los activos de la empresa S1. En este ejemplo, S1 ha entrado en una transacción comercialmente irracional, ya que no existe mercado para el seguro, dada la posibilidad de reclamos significativos y ya sea la reubicación o el no aseguramiento pueden ser alternativas más atractivas y realistas. Ya que la transacción es comercialmente irracional, no hay un precio que sea aceptable tanto para S1 como para S2 desde sus perspectivas individuales |

Consideraciones importantes en materia de comparabilidad: Ahorros geográficos, características del mercado local, equipos de trabajo integrados, sinergias de grupo, commodities

Los lineamientos de precios de transferencia 2017 abordan cuestiones adicionales, que son relevantes para la correcta determinación de la condición arm´s length de las operaciones. Son los siguientes:

Ahorros por ubicación geográfica (location savings)[5]

Una cuestión relevante en materia de comparabilidad tiene que ver con la asignación de los beneficios obtenidos de la realización de actividades económicas en ubicaciones geográficas que por sus ventajas competitivas así lo permitan. Por ejemplo, ¿cuánto costaría producir un bien en una economía emergente vs al costo de producirlo en una economía desarrollada? Intuitivamente, pareciera que ciertas economías emergentes cuentan con ventajas competitivas atribuibles al costo de mano de obra, a su ubicación per se, o incluso economías de escala, ventajas que inclusive superan los costos que muchas veces trae consigo el desplazar actividades a otros mercados (por ejemplo, la infraestructura puede ser deficiente, el sistema judicial inconsistente, los costos de capital mayores). Los lineamientos de precios de transferencia abordan el tema en principio, en consideración al efecto que pudiera tener la distribución de los ahorros obtenidos, en reestructuras de grupos empresariales, pero para todos los casos, establecen reglas generales en cuanto al tratamiento de los ahorros por ubicación geográfica, si es que los hubiera. Para estos efectos, los lineamientos proponen considerar: i) si en efecto existen ahorros por ubicación geográfica, ii) el importe de dichos ahorros, iii) si los ahorros son retenidos por algún miembro del grupo o si acaban siendo trasladados a clientes o proveedores independientes, y v) en caso de retención de los ahorros, la manera en la que terceros independientes asignarían cualquier ahorro neto[6] por ubicación geográfica:[7]

El mecanismo propuesto por la OCDE tiene por espíritu desalentar la erosión de la base gravable a partir de la asignación de beneficios que no sigan la dinámica que habrían acordado terceros independientes. Sin embargo, las reglas de contención que proponen resultan complicadas de ejecutar dada la falta de información pública disponible sobre los mercados nacionales y sus participantes. Ante la imposibilidad de construir un parámetro de referencia nacional, los lineamientos sugieren el uso de ajustes de comparabilidad, pero de nueva cuenta sin especificar cuáles, bajo qué mecanismo y en qué circunstancias deberían instrumentarse.

Un tema controversial: Las características del mercado local vs. las características de los mercados comparables[8]

Un tema paralelo a la eventual obtención de un ahorro por mercado geográfico, y su asignación, es el uso de métodos de precios de transferencia con comparables que no provienen del mercado geográfico en el que tiene lugar la operación. El análisis económico de las operaciones intercompañía, conforme al estándar impuesto por los lineamientos, considera a las circunstancias económicas, uno de los factores generales de comparabilidad que deben ser considerados para el análisis. Específicamente deben conocerse las características del mercado, la intensidad de la competencia, su nivel de madurez, y cualquier otro factor que pueda incidir en el precio o margen de la transacción que se esté analizando. Lo anterior es indispensable, porque la ausencia de un análisis económico apropiado, puede incidir negativamente en selección de comparables y posteriormente en las conclusiones sobre el valor arm´s length de la operación analizada.

Los lineamientos de precios de transferencia señalan que debe priorizarse el uso de comparables domésticos a la transacción analizada, como la mejor alternativa para analizar la condición arm´s length de la misma. Pero en los casos en los que por cualquier motivo, sea imposible el uso de comparables nacionales a la transacción analizada, desde el punto de vista de la OCDE, el uso de comparables extranjeros es posible siempre y cuando se ponderen aspectos[9] como las ventajas o desventajas entre los mercados que se están comparando, y el efecto que pudieran tener éstas en los ingresos, costos o gastos de las transacciones en análisis.

Desde luego, en el caso en el que existan diferencias significativas entre los mercados en los que se realiza la operación y los mercados en los que tienen lugar las transacciones comparables, éstas diferencias deben ser identificadas y eventualmente, ajustadas. Desafortunadamente, los lineamientos no proveen recomendaciones en cuanto al tipo de ajustes a instrumentar en estas circunstancias, su mecánica de operación, las variables relevantes a considerar en relación al efecto del ajuste en el precio o margen de la operación, si los ajustes deben ser generalizados a partir de ciertas diferencias comúnmente identificadas, o si deben aplicarse en atención al caso particular que se esté analizando. Esta situación puede sin duda conducir a controversias a los contribuyentes y a las autoridades, ya que inclusive la “Guía práctica para afrontar las dificultades asociadas con la falta de comparables en los análisis de precios de transferencia[10]” recientemente emitida por la Plataforma de Colaboración en Materia Tributaria integrada por la el Fondo Monetario Internacional (FMI), la Organización para la Cooperación y el Desarrollo Económico (OCDE), la Organización de las Naciones Unidas (ONU) y el Banco Mundial (BM), aborda de manera insuficiente el tema. Al respecto, la guía práctica menciona: “No se dispone actualmente de orientación específica sobre la forma de evaluar las diferencias en las condiciones del mercado económico ni sobre la forma en que deben realizarse los posibles ajustes. A pesar del uso y aceptación generalizados de los datos de otros mercados, falta orientación práctica detallada a nivel nacional, regional e internacional con respecto a su selección y posibles ajustes. Los lineamientos de la OCDE en materia de precios de transferencia y el Manual Práctico de las Naciones Unidas sobre Precios de Transferencia para Países en Desarrollo ofrecen sólo una norma general según la cual la comparabilidad y, en particular, las condiciones del mercado económico, deben evaluarse y ajustarse cuando corresponda[11]”.

De manera extensiva a los lineamientos, la guía

práctica evalúa (de manera no conclusiva) la posibilidad de usar mercados

comparables a aquél en el que tiene lugar la transacción intercompañía, o

eventualmente, el uso de ajustes por riesgo país añadiendo una prima o

descuento al indicador financiero asociado al método de precios de

transferencia empleado, o inclusive ajustes en los que es empleado el capital de trabajo para ajustar las

diferencias por mercado geográfico. En cualquier caso, es necesario señalar que

cualquiera de estos enfoques no ha sido totalmente explorado, y que sería

recomendable una discusión amplia sobre este tema para evitar situaciones que

dejen en estado de indefensión a los contribuyentes y conduzcan a controversias

innecesarias a las autoridades.

Equipos de trabajo integrados[12]

Los lineamientos abordan la posibilidad de que la existencia de “equipos de trabajo integrados” permitan la obtención de precios o márgenes de utilidad distintos a los que habrían sido obtenidos en ausencia de estos equipos en cuyo caso será necesaria la instrumentación de ajustes de comparabilidad que permitan eliminar el efecto de las diferencias que se pudieran haber generado.

También son considerados por los lineamientos

los casos en los que dichos equipos de trabajo integrados, son transferidos

como consecuencia de una reestructura de un grupo multinacional e implican de

manera indirecta, la transmisión de intangibles de un negocio a otro, en cuyo

caso, deben considerarse para estos efectos las disposiciones del capítulo VI

de los lineamientos (intangibles).

Otra cuestión que puede incidir de manera significativa en el análisis de comparabilidad es la existencia de “sinergias de grupo” en la transacción controlada y/o en las transacciones comparables. La existencia de sinergias puede llevar a la obtención de un mayor precio o margen atribuible al menor costo, consecuencia de la existencia de dichas sinergias, ventajas que no están disponibles para empresas en lo individual. Los lineamientos dan algunos ejemplos, normalmente obtenidos a partir de la centralización de funciones, eliminación de duplicidades o uso del poder de negociación del grupo para obtener, por ejemplo, mejores condiciones en financiamiento. Los lineamientos señalan que en principio, no se debería remunerar al grupo por la obtención de beneficios incidentales consecuencia de economías de escala, pero en contrario, la conducta deliberada en beneficio o perjuicio de alguno de los miembros del grupo, debe ser objeto de análisis. Para estos efectos, los lineamientos sugieren considerar: i) la naturaleza de la ventaja o desventaja consecuencia de la acción deliberada del grupo, ii) la cuantificación de la ventaja o desventaja obtenida a partir de la acción del grupo, y iii) cómo es que los resultados de la acción deliberada del grupo deberán ser distribuidos entre los miembros del grupo (normalmente en proporción a su contribución en la generación de la sinergia), después de remunerar a la parte relacionada que centraliza la función que generó el ahorro.

Ejemplo: Sinergias de grupo y su efecto en la base gravable (del numeral 1.168 de los lineamientos de precios de transferencia 2017).

Supongamos que un grupo multinacional con sede en el país A tiene filiales manufactureras en el país B y el país C. El país B tiene una tasa de impuestos del 30% y el país C tiene una tasa de impuestos del 10%. El grupo también mantiene un centro de servicios compartidos en el país D. Suponga que las filiales manufactureras en el país B y el país C necesitan cada una de 5000 piezas producidas por un proveedor independiente como insumo para sus procesos de fabricación. Adicionalmente consideremos que la compañía de servicios compartidos del país D es compensada consistentemente por sus actividades por otros miembros del grupo, incluidos las filiales manufactureras del país B y el país C, bajo un método de costo adicionado, que, para los fines de este ejemplo, se asume arm´s length para el nivel y la naturaleza de los servicios que brinda.

El proveedor independiente vende a 10 dólares la pieza y sigue una política de proporcionar un descuento de precio del 5% para compras en exceso de 7500 unidades. Un empleado de compras del centro de servicios compartidos del país D se acerca al proveedor independiente y confirma que si las filiales manufactureras del país B y del país C compran simultáneamente 5000 piezas cada uno, para lograr una compra grupal total de 10000 piezas, el descuento de compra se aplicará a la compra total realizada por el grupo. El proveedor independiente confirma que venderá un total de 10000 piezas al grupo de empresas multinacionales a un precio total de USD 95000, un descuento del 5% del precio al que cualquiera de las dos empresas afiliadas hubiera podido conseguir si hubiesen adquirido las piezas directamente del proveedor.

El empleado que realiza la función de compras en el centro de servicios compartidos realiza entonces el pedido de piezas y solicita que el proveedor facture a la filial manufacturera del país B por 5000 piezas a un precio total de USD 50000 y facture a la filial manufacturera del país C 5000 piezas en un precio total de USD 45000. El proveedor cumple con esta solicitud, ya que dará lugar a que se pague al proveedor el precio acordado de USD95 000 por el total de las 10 000 piezas suministradas.

En estas circunstancias, el país B tendría derecho a realizar un ajuste de precios de transferencia que reduzca los gastos de la filial manufacturera del país B en USD 2 500. El ajuste de precios de transferencia es apropiado porque el precio acordado por el empleado que ejecuta la función de compras en el centro de servicios compartidos asigna de manera inadecuada el beneficio obtenido de la compra acumulada de las piezas. El ajuste se confirma como razonable a pesar del hecho de que la filial manufacturera del país B que actúa por sí sola no hubiera podido comprar las piezas por un precio inferior a los USD50 000 que pagó. La acción concertada deliberada del grupo al organizar el descuento de compra proporciona una base para la asignación de parte del descuento a la filial manufacturera del país B, a pesar del hecho de que no existe una transacción explícita entre las filiales manufactureras del país B y del país C.

Commodities

Los lineamientos de precios de transferencia para 2017, en atención al mandato de la acción 10 en cuanto al establecimiento de reglas de precios de transferencia para transacciones que comúnmente son empleadas para erosionar la base gravable de los contribuyentes, incorporan una sección totalmente nueva que adiciona el capítulo II (métodos) en relación al tratamiento de operaciones intercompañía que involucren commodities, como minerales, productos agrícolas no procesados, productos energéticos, etc. Los lineamientos en relación a este tipo de operaciones proporcionan una definición de commodity: “comprenden todos aquellos productos físicos para los que existe un precio de referencia que es empleado por terceros independientes en la industria para fijar los precios en operaciones no controladas”, así como de precio de cotización: “El precio que tiene el commodity en un mercado nacional o internacional de commodities durante un período específico”[14].

Los lineamientos en relación al uso de commodities, privilegian el uso del método de precio comparable no controlado[15], para el análisis de la condición arm´s length de este tipo de operaciones, inclusive con relación a la información disponible del valor del bien en el momento en el que es transaccionado en mercados especializados en este tipo de operaciones. Los lineamientos enfatizan que en caso de existir diferencias entre las transacciones controladas y no controladas analizadas, atribuibles a características físicas, términos contractuales, términos de entrega y pago, etc. éstas deben ser identificadas y eliminadas, mediante la instrumentación de ajustes de comparabilidad.

De manera complementaria a los lineamientos, y

en relación a las transacciones que se pudieran efectuar en México, conviene

que los contribuyentes consideren de manera adicional los comentarios hechos

por la Plataforma de Colaboración en Materia Tributaria integrada por la el

Fondo Monetario Internacional (FMI), la Organización para la Cooperación y el

Desarrollo Económico (OCDE), la Organización de las Naciones Unidas (ONU) y el Banco Mundial (BM) en la guía práctica

para afrontar las dificultades asociadas con la falta de comparables en los

análisis de precios de transferencia, que incluye un informe complementario

sobre los precios de minerales en formas intermedias[16].

Alcance del trabajo sobre el uso del método de partición de utilidades

Uno de los temas irresueltos en los

lineamientos de precios de transferencia tiene que ver con el uso del método de

partición de utilidades[17] (profit split) cuando es usado para

distribuir beneficios en el contexto de cadenas de valor globales. La OCDE, en

atención al mandato impuesto por la acción 10 del plan (transacciones de alto

riesgo), liberó un borrador para discusión en cuanto al uso de este método en fecha

16 de diciembre de 2014 y posteriormente

ha realizado una serie consultas públicas e inclusive un nuevo borrador en

julio de 2016, del cual ha habido una última consulta pública entre el 6 y el 7

de noviembre de 2017. A partir de los comentarios enviados, y de esta última

consulta, la OCDE fijará una postura definitiva sobre este tema. La consulta

realizada por la OCDE a los interesados en el tema requería retroalimentación

en cuanto a los casos en los que es apropiado el uso el método de partición de

utilidades en escenarios de distribución de utilidades futuras o presentes.

Asimismo se solicitaba retroalimentación en cuanto a los factores que habría

que considerar para aplicar el método, así como sobre los mecanismos de

distribución de beneficios que podrían ser usados por los participantes de la

transacción intercompañía.

Intangibles: Una reforma sustancial al régimen de precios de transferencia

Una de las preocupaciones centrales de la OCDE en cuanto a los mecanismos de erosión de la base gravable empleados por los contribuyentes tiene que ver con el uso de intangibles, en particular en cuanto la distorsión de su valor en operaciones controladas, o inclusive a la asignación estratégica de los mismos en regímenes preferenciales, sin consideración de reglas de precios de transferencia que les pudieran ser aplicables. Por estos motivos, el capítulo VI de los lineamientos de precios de transferencia fue modificado de manera sustantiva, para dar cabida a nuevas reglas que limiten las posibilidades de uso de este tipo de activos en planeaciones fiscales que pudieran resultar agresivas. Los cambios más relevantes son los siguientes:

Concepto de intangibles. La acción 8 del plan BEPS, y ahora los lineamientos de precios de transferencia, proveen un nuevo concepto de intangibles y de uso exclusivo en el contexto de transacciones controladas: “algo que no es físico o financiero, que puede ser poseído o controlado para su uso en actividades comerciales, y cuyo uso o transferencia sería remunerado en operaciones entre terceros independientes”[18].

Distinción entre propietario legal y económico del intangible. Un cambio de excepcional trascendencia es la propuesta de la OCDE en cuanto a la distinción entre el propietario legal y el propietario económico del intangible. Desde el punto de vista de precios de transferencia, el propietario legal es aquella persona que para todos los propósitos jurídicos, ha registrado el intangible a su nombre. Sin embargo, la OCDE señala que no es suficiente la mera propiedad legal para ser beneficiaria de los ingresos derivados por la enajenación o licenciamiento del intangible[19]. Si el propietario legal no ejecuta las funciones, aporta los activos o incurre en los riesgos[20] asociados al desarrollo, mejora, mantenimiento, protección y explotación del intangible del cual es titular (las funciones DEMPE, por las siglas en inglés de development, enhancement, maintenance, protection and exploitation), quien realice estas actividades podría adquirir la propiedad económica del mismo, o al menos ser remunerado por las mismas, con el consecuente efecto en la contraprestación por la enajenación o uso del intangible y base gravable de los participantes. A manera de ejemplo y para ilustrar cómo se debería remunerar a los ejecutores de las funciones, se enfatiza en que en los casos en que alguna entidad del grupo no desarrolle las funciones asociadas a la obtención del intangible, sino que sólo financie su ejecución, solamente debería tener derecho a una tasa de rendimiento libre de riesgo por su inversión, y no a los ingresos derivados de la enajenación o explotación del intangible.

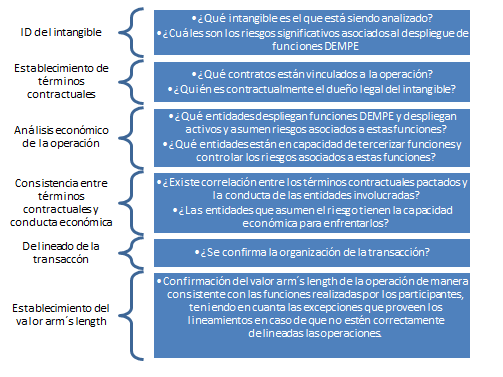

Análisis económico a las operaciones que involucren a intangibles. Los lineamientos proponen supuestos mínimos de análisis a la condición arm´s length de las operaciones que involucren activos intangibles[21], que implica conocer con el suficiente detalle al menos: i) el intangible objeto de la transacción, ii) las partes relacionadas a las que se les atribuye la propiedad legal de los intangibles objeto de la transacción, iii) las funciones DEMPE desplegadas por las partes involucradas en la transacción (inclusive cuando éstas sean tercerizadas), iv) la consistencia entre la conducta legal y económica de las partes, incluyendo la capacidad de absorción de los riesgos derivados de la ejecución de las funciones DEMPE por alguna de las partes contratantes, v) la confirmación de la correcta organización de la transacción o corrección de la misma y vi) la confirmación del valor arm´s length de la transacción:

Análisis de comparabilidad a las operaciones que involucren intangibles. El análisis de comparabilidad a las operaciones de licenciamiento o venta de intangibles es de sí complicado, por ello, los lineamientos proponen algunas variables que deberían ser consideradas mínimamente en el análisis de este tipo de operaciones, a saber: i) si existe exclusividad o no en el licenciamiento del intangible, ii) el período en el cual se ofrece protección legal, iii) el mercado geográfico en el que se otorga la licencia del intangible, iv) la vida útil del intangible, v) el estado de desarrollo, vi), los derechos a mejoras, revisiones y actualizaciones y vii) las expectativas de ingresos futuros que pudieran asociarse al intangible.

Remuneración a intangibles que no proporcionan valor. Los lineamientos enfatizan que no necesariamente en todos los casos, la explotación de un activo intangible debería ser objeto de contraprestación. A manera de ejemplo, consideran el uso de una marca comercial que en principio no debería detonar el pago de una contraprestación en los casos en los que el uso se limite a señalar la mera pertenencia al grupo multinacional[22].

Uso de técnicas de valuación. Para los casos en que se enajenen activos intangibles y para estimar el valor de los mismos, es necesario usar técnicas de valuación. Los lineamientos realizan consideraciones en cuanto al uso de dichas técnicas, y proveen estándares sugeridos en cuanto a la precisión de las proyecciones financieras, el uso de tasas de descuento, el cálculo de la vida útil de los intangibles y los valores terminales de los mismos, etc.

Intangibles difíciles de valuar. Finalmente, el nuevo capítulo VI establece algunas consideraciones en relación a los intangibles difíciles de valuar (aquellos intangibles o derechos sobre intangibles para los que para el momento de su transferencia entre partes relacionadas: i) no existen comparables confiables y ii) en el momento en el que la transacción se efectúa hay incertidumbre en la estimación de proyecciones de flujos de efectivo o ingresos futuros vinculados al intangible transferido haciendo difícil predecir el éxito que tendría el intangible en el momento en el que se realiza su transferencia[23]). Para estos efectos, los lineamientos sugieren el establecimiento de cláusulas contingentes que permitan reevaluar el intangible en un momento posterior al de su enajenación, salvo que se hayan satisfecho una serie de premisas que permitan demostrar que los contribuyentes participantes de la transacción realizaron todos los esfuerzos necesarios para establecer una compensación adecuada por la transferencia del o los intangibles en cuestión y se provea información que deje evidencia de los supuestos de valuación, no implicaron desviaciones superiores al 20% con respecto al valor de mercado del intangible en los cinco años posteriores a su transferencia.

Las reformas al régimen de precios de transferencia en materia de intangibles son amplias, y desde luego los contribuyentes deberían de evaluar las mismas en función de su caso particular. Adicionalmente, es importante considerar que el enfoque holístico propuesto por la OCDE vincula la acción 8 con al menos las acciones 1 (fiscalización de la economía digital, 5 (prácticas fiscales agresivas) y 13 (reporte país a país y documentación de precios de transferencia). Hay que considerar que esta última acción requiere que al menos en el master file o archivo maestro de precios de transferencia, se dé cuenta de las políticas del grupo multinacional en cuanto a la generación y uso de activos intangibles, y que en el reporte local, se pide aclarar la participación de los contribuyentes mexicanos en este sentido.

Servicios de bajo valor agregado. Una mecánica simplificada para el traslado de servicios de soporte administrativo

En conformidad con el mandato de la acción 10 (transacciones de alto riesgo), en cuanto al establecimiento de mecanismos que impidiesen la erosión de la base gravable mediante cargos administrativos “management fees and head office expenses”, la OCDE propone (a elección del contribuyente) el uso de un margen preestablecido de utilidad (safe harbor) de 5% sobre costos totales para servicios denominados de “bajo valor agregado”[24]. Aunque nuestro país no ha formalizado su adhesión al uso del safe harbor, se asumiría que al incorporarse este enfoque en los lineamientos de precios de transferencia, su uso se habilitaría de manera inmediata, puesto que el último párrafo del artículo 180 de la Ley del Impuesto Sobre la Renta (LISR) establece que “para la interpretación de lo dispuesto en este Capítulo[25], serán aplicables las Guías sobre Precios de Transferencia para las Empresas Multinacionales y Administraciones Fiscales, aprobadas por el Consejo de la Organización para la Cooperación y el Desarrollo Económico en 1995, o aquellas que las sustituyan (ahora las guías de 2017), en la medida en que las mismas sean congruentes con las disposiciones de esta Ley y los tratados celebrados por México”.

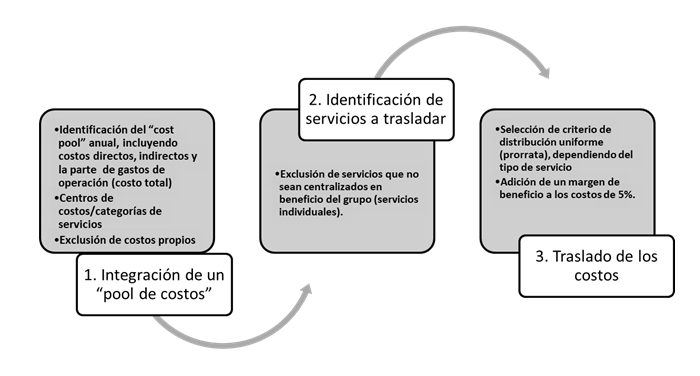

Al optar por esta opción, los contribuyentes que así lo decidieran, tendrían que identificar los servicios que serían alcanzados por esta definición: “son servicios de bajo valor agregado aquellos que tienen una naturaleza de soporte, no son parte de la actividad principal de negocios del contribuyente, no requieren para su prestación ni conducen a la creación de intangibles únicos y valiosos, y finalmente no traen consigo la adopción de riesgos significativos ni para el prestador del servicio ni para el receptor del mismo[26]”, posteriormente y en defecto del “test de beneficio” que normalmente se instrumenta para validar la sustancia económica de los servicios recibidos, tendría que ejecutar en términos generales la siguiente mecánica para la determinación de los costos de los servicios a transferir:

Es

importante señalar que la OCDE en acompañamiento al uso de esta mecánica

simplificada de traslado de servicios, propone el uso de “límites de cargo”

estimados a partir de distintos indicadores financieros, y establece que en el

caso de que el traslado de gastos por este concepto exceda los niveles de gasto

estimados por la autoridad, ésta podría no aceptar el uso de la mecánica

simplificada y evaluar los gastos intercompañía en sus méritos individuales

bajo la mecánica tradicional de análisis de la condición arm´s length de los

mismos. Es necesario señalar que al momento, las autoridades fiscales mexicanas

no han fijado su posición formal en cuanto a éste aspecto o cualquier otro

relacionado con el safe harbor de servicios, y que por tanto, de manera

conservadora tendría que evaluarse su uso en este contexto.

Acuerdos de contribución de costos, adecuación a los nuevos estándares de riesgo y capital

Una adición importante a los lineamientos de precios de transferencia se realizó en el capítulo VIII (acuerdos de contribución de costos). Recordemos que la OCDE establece que un acuerdo de contribución de costos es “un arreglo contractual entre empresas para compartir las contribuciones y los riesgos del desarrollo, producción u obtención conjunta de intangibles, tangibles, y servicios, en el entendimiento de que dichos tangibles, intangibles o servicios proveerán de beneficios a cada uno de los participantes del acuerdo[27].”

Los acuerdos de contribución de costos son relevantes para la adecuada organización de las operaciones intercompañía, porque permiten la participación ordenada de los miembros de un grupo multinacional. Adicionalmente, para el caso de intangibles o servicios, permiten abordar proyectos que por su naturaleza, difícilmente podrían ser ejecutados por una sola entidad.

Para confirmar la dinámica arm´s length de los participantes de un acuerdo de contribución de costos, los lineamientos de precios de transferencia en atención a las recomendaciones de las acciones 8-10 del plan BEPS, establecen que: i) todas las partes integrantes del acuerdo deben tener una expectativa de beneficio presente o futuro en relación al objeto del acuerdo, ii) se ha calculado el valor de la contribución de cada una de las partes en el acuerdo, y iii) finalmente se ha confirmado que la asignación de beneficios obtenidos por medio del acuerdo, corresponde a la contribución de cada una de las partes.

Es

necesario enfatizar que conforme al nuevo marco regulatorio, los participantes

de los acuerdos de contribución de costos deben confirmar la sustancia

económica de su participación en el acuerdo, confirmar la correlación entre su

conducta y los términos contractuales pactados y además tener control sobre los

riesgos asociados a su participación y

contar con la capacidad financiera para enfrentar su posible

materialización[28].

En el caso de acuerdos de contribución de costos orientados a la obtención de

intangibles, y éstos resulten intangibles difíciles de valuar, deben tenerse en

cuenta las consideraciones hechas por los lineamientos de precios de

transferencia en las secciones D.3 y D.4. de su capítulo VI.

No sobra decir que las adecuaciones al marco regulatorio de los acuerdos de contribución de costos resultan relevantes para efectos fiscales mexicanos, en vista de los requisitos sugeridos por las autoridades fiscales mexicanas para alcanzar la deducción de gastos a prorrata, en la miscelánea 3.3.1.27 para 2018. Lo anterior debe conducir a los contribuyentes a una revisión inmediata y exhaustiva de los acuerdos de contribución de costos que regulen la recepción de este tipo de gastos para estar en posibilidad de garantizar su deducción, bajo el ambiente normativo BEPS.

Conclusiones

Como

se puede apreciar, el régimen de precios de transferencia propuesto por la OCDE

fue modificado de manera sustantiva, para garantizar que no sea empleado como

un mecanismo contrario a su propósito original. Lo anterior debe obligar a

replantear a los contribuyentes a revisar la manera en la que se gestionan sus

operaciones intercompañía para efectos de organización y cumplimiento.

Preventivamente, se hace indispensable revisar a cada una de las operaciones

intercompañía realizadas bajo la nueva perspectiva que trajo el plan BEPS en

sus acciones 8-10, identificar los riesgos de las mismas y eventualmente

instrumentar medidas que permitan eliminar la posibilidad de alguna futura

controversia con las autoridades. No hay que perder de vista que de la mano de

las acciones 8-10, la acción 13 del plan BEPS (reporte país a país y

documentación de precios de transferencia) permitirá a las autoridades saber de

las políticas de precios de transferencia a nivel global y nacional, así como

de su adecuación a los nuevos estándares impuestos, por lo que la revisión

continua de las operaciones para garantizar que los resultados de precios de

transferencia están alineados con la creación de valor, se vuelve

indispensable.

* OECD (2015), Aligning Transfer Pricing Outcomes with Value Creation, Actions 8-10 – 2015 Final Reports, Paris, pp. 13.

[1] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2010, D. D.1.2.2.

[2] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017, 1.71

[3] OECD Transfer Pricing Guidelines 2017,VI, 6.61.

[4] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. 1.123

[5] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. D.6.1.

[6] Los lineamientos se refieren al ahorro neto de operar en un mercado geográfico, considerando no sólo los beneficios en costo por su ubicación, costo de mano de obra, especialización, sino también los costos, considerando por ejemplo, infraestructura deficiente, riesgos de traslado, etc.

[7] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017 1.141

[8] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. D.6.2

[9] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017 1.146

[10] Plataform for collaboration on tax. Addressing Difficulties in Accessing Comparables Data for Transfer Pricing Analyses, June 2017

[11] Plataform for collaboration on tax. Addressing Difficulties in Accessing Comparables Data for Transfer Pricing Analyses, June 2017 Pp. 61

[12]OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017, D.7

[13] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017, D.8.

[14] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. 2.16A.

[15] LISR 180-I

[16] Plataform for collaboration on tax. Addressing Difficulties in Accessing Comparables Data for Transfer Pricing Analyses, June 2017

[17] LISR 180-IV.V

[18] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. 6.6. “intangible” is intended to address something which is not a physical asset or a financial asset,2 which is capable of being owned or controlled for use in commercial activities, and whose use or transfer would be compensated had it occurred in a transaction between independent parties in comparable circumstances.

[19]OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. 6.42. For transfer pricing purposes, legal ownership of intangibles, by itself, does not confer any right ultimately to retain returns derived by the MNE group from exploiting the intangible, even though such returns may initially accrue to the legal owner as a result of its legal or contractual right to exploit the intangible.

[20] El análisis de los riesgos asociados al despliegue de funciones DEMPE debe considerarse en el contexto de las nuevas disposiciones propuestas en los lineamientos de precios de transferencia en la sección D.1.2. (riesgos).

[21] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. 6.34

[22] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017, 6.81.

[23] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017, 6.189.

[24] Se excluyen los casos en los que el prestador del servicio también realice esta actividad con terceros independientes, en donde la operación tendría que analizarse mediante el uso de comparables internos (7.46)

[25] Capítulo VI del Título II de la LISR (de las multinacionales)

[26] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017, 7.45.

[27]OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. 8.3:

[28] OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations. 2017. 1.60